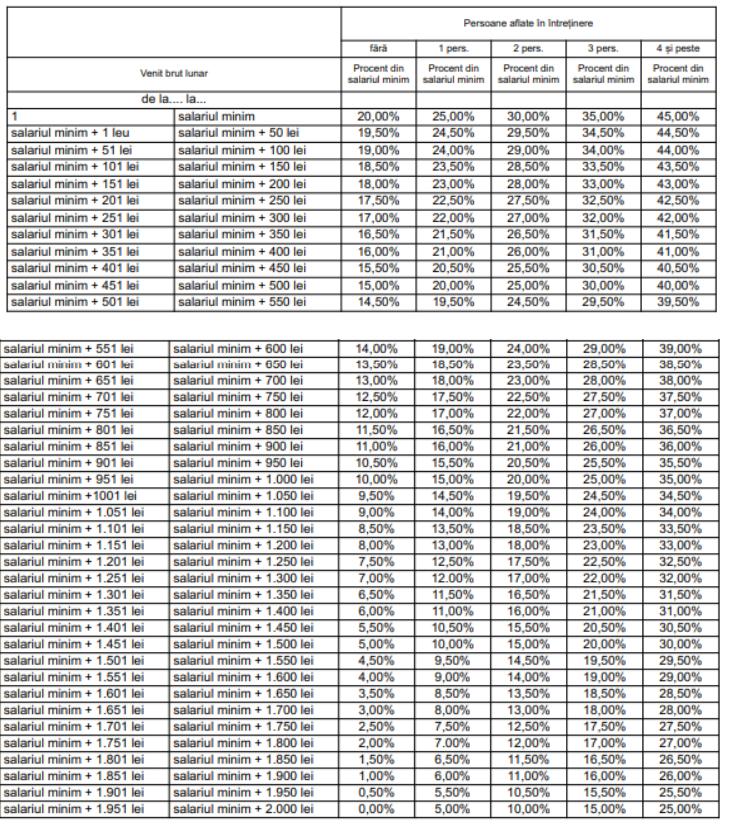

Aceasta este stabilita pe plaje de venit si in functie de numarul de persoane pe care salariatul le are in intretinere.

(2) Deducerea personala cuprinde deducerea personala de baza si deducerea personala suplimentara si se acorda in limita venitului impozabil lunar realizat.

(3) Deducerea personala de baza se acorda pentru persoanele fizice care au un venit lunar brut de pana la 2.000 de lei peste nivelul salariului de baza minim brut pe tara garantat in plata aprobat prin hotarare a Guvernului, in vigoare in luna de realizare a venitului. In situatia in care, in cursul aceleiasi luni, se utilizeaza mai multe valori ale salariului minim brut pe tara, se ia in calcul valoarea cea mai mica a salariului minim brut pe tara.

(4) Pentru contribuabilii care realizeaza venituri brute lunare din salarii de pana la nivelul prevazut la alin. (3) inclusiv, deducerile personale de baza se stabilesc potrivit tabelelului de mai sus. Pentru contribuabilii care realizeaza venituri brute lunare din salarii de peste nivelul prevazut la alin. (3) nu se acorda deducerea personala de baza.

(5) Persoana in intretinere poate fi sotia/sotul, copiii sau alti membri de familie, rudele contribuabilului sau ale sotului/sotiei acestuia panala gradul al doilea inclusiv, ale carei venituri, impozabile si neimpozabile, nu depasesc lunar 20% din salariul de baza minim brut pe tara garantat in plata, cu exceptia veniturilor prevazute la art. 62 lit. o), w) si x) si/sau a pensiilor de urmas cuvenite conform legii, precum si a prestatiilor sociale acordate potrivit art. 58 din Legea nr. 448/2006 privind protectia si promovarea drepturilor persoanelor cu handicap, republicata, cu modificarile si completarile ulterioare.

(6) In cazul in care o persoana este intretinuta de mai multi contribuabili, suma reprezentand deducerea personala de baza se atribuie unui singur contribuabil, conform intelegerii intre parti. Pentru copiii minori ai contribuabililor, suma reprezentand deducerea personala de baza se atribuie fiecarui contribuabil in intretinerea caruia/carora se afla acestia.

(7) Copiii minori, in varsta de pana la 18 ani impliniti, ai contribuabilului sunt considerati intretinuti.

(8) Suma reprezentand deducerea personala de baza se acorda pentru persoanele aflate in intretinerea contribuabilului, pentru acea perioada impozabila din anul fiscal in care acestea au fost intretinute. Perioada se rotunjeste la luni intregi in favoarea contribuabilului.

(9) Nu sunt considerate persoane aflate in intretinere persoanele fizice care detin terenuri agricole si silvice in suprafata de peste 10.000 m^2 in zonele colinare si de ses si de peste 20.000 m^2 in zonele montane.

(10) Deducerea personala suplimentara se acorda astfel:

a) 15% din salariul de baza minim brut pe tara garantat in plata pentru persoanele fizice cu varsta de pana la 26 de ani, care realizeaza venituri din salarii al caror nivel este de pana la nivelul prevazut la alin. (3);

b) 100 de lei lunar pentru fiecare copil cu varsta de pana la 18 ani, daca acesta este inscris intr-o unitate de invatamant, parintelui care realizeaza venituri din salarii, indiferent de nivelul acestora.

(11) Prin parinte, in sensul alin. (10) lit. b), se intelege: parintele firesc, potrivit Legii nr. 287/2009 privind Codul civil, republicata, cu modificarile ulterioare, adoptatorul, persoana care are copilul/copiii in incredintare in vederea adoptiei, persoana care are in plasament copilul sau in tutela, persoana desemnata conform art. 104 alin. (2) din Legea nr. 272/2004 privind protectia si promovarea drepturilor copilului, republicata, cu modificarile si completarile ulterioare.

(12) In cazul in care copilul este intretinut de ambii parinti, deducerea personala suplimentara prevazuta la alin. (10) lit. b) se acorda unuia dintre parinti prin prezentarea documentului care atesta inscrierea copilului intr-o unitate de invatamant si a unei declaratii pe propria raspundere din partea parintelui beneficiar.

(13) In situatia in care parintele desfasoara activitate la mai multi angajatori, in plus fata de documentele prevazute la alin. (12), parintele care beneficiaza de deducerea personala suplimentara prevazuta la alin. (10) lit. b) are obligatia sa declare ca nu beneficiaza de astfel de deduceri de la un alt angajator.

(14) Deducerea personala determinata potrivit prezentului articol nu se acorda personalului trimis in misiune permanenta in strainatate, potrivit legii.

Conform Sectiunii a 2 a din Normele de aplicare a Codului fiscal, deducerea personala este reglementata astfel:

(1) In sensul art. 77 din Codul fiscal, deducerea din venitul net lunar din salarii a unei sume sub forma de deducere personala se acorda pentru fiecare luna a perioadei impozabile numai pentru veniturile din salarii la locul unde se afla functia de baza, in limita venitului realizat.

Deducerea personala este stabilita in functie de venitul brut lunar din salarii realizat la functia de baza de catre contribuabil si numarul de persoane aflate in intretinerea acestuia.

(2) Obligatia stabilirii persoanelor aflate in intretinerea contribuabilului in functie de care se atribuie deducerea personala este in sarcina platitorului de venit din salarii, la functia de baza.

Persoana aflata in intretinere poate avea sau nu domiciliu comun cu contribuabilul in a carui intretinere se afla.

Sunt considerate persoane aflate in intretinere sotul/sotia contribuabilului, copiii acestuia, precum si alti membri de familie pana la gradul al doilea inclusiv.

(3) In sensul art. 77 alin. (3) din Codul fiscal, in categoria "alt membru de familie aflat in intretinere" se cuprind rudele contribuabilului si ale sotului/sotiei acestuia pana la gradul al doilea inclusiv.

(4) Sunt considerate persoane aflate in intretinere militarii in termen, studentii si elevii militari ai institutiilor de invatamant militare si civile, peste varsta de 18 ani, daca veniturile obtinute sunt mai mici sau egale cu 510 lei lunar.

(5) Nu sunt considerate persoane aflate in intretinere persoanele majore condamnate, care executa pedepse privative de libertate.

(6) Copilul minor este considerat intotdeauna intretinut, cu exceptia celor incadrati in munca, indiferent daca se afla in unitati speciale sanitare sau de protectie speciala si altele asemenea, precum si in unitati de invatamant, inclusiv in situatia in care costul de intretinere este suportat de aceste unitati. In acest caz eventualele venituri obtinute de copilul minor nu se au in vedere la incadrarea in venitul de 510 lei lunar.

Pentru copilul minor aflat in intretinerea parintilor sau a tutorelui, deducerea personala se acorda fiecaruia dintre parinti, respectiv tutorelui. Pentru copilul minor provenit din casatorii anterioare, dreptul la deducerea personala revine parintelui caruia i-a fost incredintat copilul si unuia dintre soti care formeaza noua familie. Pentru copilul minor pentru care s-a dispus plasamentul, in conditiile Legii nr. 272/2004 privind protectia si promovarea drepturilor copilului, republicata, cu modificarile si completarile ulterioare, dreptul de a fi preluat ca persoana aflata in intretinere pentru acest copil se acorda:

a) persoanei careia i s-a dat in plasament copilul; sau

b) ambilor soti care formeaza familia careia i s-a dat in plasament copilul.

In situatia in care intr-o familie sunt mai multi copii aflati in intretinere, cu exceptia copiilor minori, acestia vor fi preluati in intretinerea unuia dintre parinti conform intelegerii dintre parti. In aceste situatii contribuabilii vor prezenta platitorului de venit fie o declaratie pe propria raspundere din partea sotului/sotiei, fie o adeverinta emisa de platitorul de venit din salarii al acestuia/acesteia, dupa caz, din care sa rezulte numarul si identitatea copiilor care sunt preluati in intretinere de fiecare sot/sotie.

Copilul minor cu varsta cuprinsa intre 16 si 18 ani, incadrat in munca in conditiile Legii nr. 53/2003 - Codul muncii, republicata, cu modificarile si completarile ulterioare, devine contribuabil si beneficiaza de deducerea personala, situatie in care, pentru perioada respectiva, parintii nu mai beneficiaza de deducerea personala. Verificarea incadrarii veniturilor acestor persoane in suma de 510 lei lunar se realizeaza prin compararea acestui plafon cu veniturile brute realizate de persoana fizica aflata in intretinere.

(7) In cursul anului fiscal, in cazul in care angajatul obtine venituri la functia de baza, pentru a stabili dreptul acestuia la deducere pentru persoane aflate in intretinere, se compara venitul lunar realizat de persoana aflata in intretinere cu suma de 510 lei lunar, astfel:

a) in cazul in care persoana aflata in intretinere realizeaza venituri lunare de natura pensiilor, indemnizatiilor, alocatiilor si altele asemenea, venitul lunar realizat de persoana intretinuta rezulta din insumarea tuturor drepturilor de aceasta natura realizate intr-o luna;

b) in cazul in care venitul este realizat sub forma de castiguri la jocuri de noroc, premii la diverse competitii, dividende, dobanzi si altele asemenea, venitul lunar realizat de persoana fizica aflata in intretinere se determina prin impartirea venitului realizat la numarul de luni ramase pana la sfarsitul anului, exclusiv luna de realizare a venitului;

c) in cazul in care persoana intretinuta realizeaza atat venituri lunare, cat si aleatorii, venitul lunar se determina prin insumarea acestor venituri.

La stabilirea venitului lunar, in suma de 510 lei, al persoanei aflate in intretinere nu se iau in calcul veniturile prevazute la art. 62 lit. o), w), x) din Codul fiscal si/sau pensiile de urmas cuvenite conform legii, precum si prestatiile sociale acordate potrivit art. 58 din Legea nr. 448/2006 privind protectia si promovarea drepturilor persoanelor cu handicap, republicata, cu modificarile si completarile ulterioare.

(8) Daca venitul unei persoane aflate in intretinere depaseste 510 lei lunar, ea nu este considerata intretinuta.

In functie de venitul lunar al persoanei intretinute, platitorul veniturilor din salarii va proceda dupa cum urmeaza:

a) in situatia in care una dintre persoanele aflate in intretinere, pentru care contribuabilul beneficiaza de deducere personala, obtine in cursul anului un venit lunar mai mare de 510 lei, platitorul veniturilor din salarii va reconsidera nivelul deducerii personale corespunzatoare pentru persoanele ramase in intretinere incepand cu luna urmatoare celei in care a fost realizat venitul, indiferent de data la care se face comunicarea catre angajator/platitor;

b) in situatia in care contribuabilul solicita acordarea deducerii personale pentru persoana aflata in intretinere ca urmare a situarii venitului lunar al acesteia din urma sub 510 lei, platitorul de venituri din salarii va incepe acordarea deducerii personale reconsiderate pentru persoana in intretinere odata cu plata drepturilor lunare ale lunii in care contribuabilul a depus documentele justificative.

(9) Pentru stabilirea deducerii personale la care are dreptul, contribuabilul va depune la platitorul de venituri din salarii o declaratie pe propria raspundere, care trebuie sa cuprinda urmatoarele informatii:

a) datele de identificare a contribuabilului care realizeaza venituri din salarii (numele si prenumele, domiciliul, codul numeric personal);

b) datele de identificare a fiecarei persoane aflate in intretinere (numele si prenumele, codul numeric personal).

In ceea ce priveste copiii aflati in intretinere care nu sunt minori, la aceasta declaratie contribuabilul care realizeaza venituri din salarii va anexa si adeverinta de la platitorul de venituri din salarii a celuilalt sot sau declaratia pe propria raspundere a acestuia ca nu beneficiaza de deducere personala pentru acel copil.

(10) Declaratia pe propria raspundere a persoanei aflate in intretinere, cu exceptia copilului minor, trebuie sa cuprinda urmatoarele informatii:

a) datele de identificare a persoanei aflate in intretinere, cum ar fi: numele, prenumele, domiciliul, codul numeric personal;

b) datele de identificare a contribuabilului care beneficiaza de deducerea personala corespunzatoare, cum ar fi: numele, prenumele, domiciliul, codul numeric personal;

c) acordul persoanei intretinute ca intretinatorul sa o preia in intretinere;

d) nivelul si natura venitului persoanei aflate in intretinere, inclusiv mentiunea privind suprafetele de teren agricol si silvic detinute, precum si declaratia cu privire la desfasurarea de activitati agricole, silvicultura si/sau piscicultura;

e) angajarea persoanei aflate in intretinere de a comunica persoanei care contribuie la intretinerea sa orice modificari in situatia venitului realizat.

Declaratiile pe propria raspundere depuse in vederea acordarii de deduceri personale nu se emit ca formulare tipizate.

(11) Contribuabilul va prezenta platitorului de venituri din salarii documentele justificative care sa ateste persoanele aflate in intretinere, cum sunt: certificatul de casatorie, certificatele de nastere ale copiilor, adeverinta de venit a persoanei intretinute sau declaratia pe propria raspundere si altele. Documentele vor fi prezentate in original si in copie, platitorul de venituri din salarii pastrand copia dupa ce verifica conformitatea cu originalul.

(12) Daca la un contribuabil intervine o schimbare care are influenta asupra nivelului reprezentand deducerea personala acordata si aceasta schimbare duce la diminuarea deducerii personale, contribuabilul este obligat sa instiinteze platitorul de venituri din salarii in termen de 15 zile calendaristice de la data la care s-a produs evenimentul care a generat modificarea, astfel incat angajatorul/platitorul sa reconsidere nivelul deducerii incepand cu luna urmatoare celei in care s-a produs evenimentul.

(13) In situatia in care depunerea documentelor justificative privind acordarea deducerii personale se face ulterior aparitiei evenimentului care modifica, in sensul majorarii, nivelul acesteia, angajatorul/platitorul de venituri din salarii va acorda deducerea personala reconsiderata odata cu plata drepturilor salariale aferente lunii in care contribuabilul a depus toate documentele justificative.

(14) Deducerea personala nu se fractioneaza in functie de numarul de ore in cazul veniturilor realizate in baza unui contract de munca cu timp partial, la functia de baza.

In cazul in care un angajat care obtine venituri din salarii la functia de baza se muta in cursul unei luni la un alt angajator, calculul impozitului se face pentru fiecare sursa de venit (loc de realizare a venitului).

Deducerea personala se acorda numai de primul angajator, in limita veniturilor realizate in luna respectiva, pana la data lichidarii.

Daca reangajarea are loc in aceeasi luna cu lichidarea, la stabilirea bazei de calcul pentru determinarea impozitului lunar aferent veniturilor realizate in aceasta luna de la angajatorul urmator nu se va lua in calcul deducerea personala.

Astfel, textul prevede doar ca deducerea personala se acorda de angajatorul anterior.

Prin faptul ca angajatorul initial calculeaza deducerea personala nu inseamna ca salariatul nu isi poate stabili in cursul acelei luni functia de baza la noul angajator dar nu va beneficia de deducerea personala decat de la primul angajator.

Astfel, la calculul salariului net, din venitul brut se scad contributiile sociale, deducerea personala de baza (daca este cazul) si deducerea suplimentara de 100 lei sau de 15% (daca este cazul). Asupra rezultatului se calculeaza impozitul pe venit, castigul salariatului este de 10 lei si nu de 100 lei.

Portalinvatamant

Actualizat in urma cu 6 minute

Portalinvatamant

Actualizat in urma cu 6 minute

05Feb.2025

05Feb.2025